消金再遭严监管:严查信托通道业务,鼓励底层资产带场景

“我们之前做的百亿项目都是个人消费按揭的渠道业务,现在天津市金融监管局要求主动管理,业务处于暂停状态。” 近日,某信托公司负责人向消费金融行业人士透露。

目前,房地产信托融资持续收紧,规模上不去。 越来越多的新锐信托公司正在寻找新的业务拓展点,开始布局消费金融。 而且,信托公司近期收到监管部门的口头指导,严防基础资产为个人消费抵押贷款的渠道业务。

一些信托公司的负责人表示,对于底层的资金消耗,虽然可以做渠道业务,但也受到公司渠道支出的限制。

事实上,消费金融行业了解到,布局消费金融较早的不仅是湖南信托、渤海信托等信托公司,有的看似成立了小微金融/消费金融部门,但处于流产状态到底; 对于大部分处于探索阶段的信托公司,业务人员表示“进展并不顺利”。

具体而言,由于新政变化较快,合作机构风险控制能力不足,对信托机构自建系统的要求较高。 标的资产的实际逾期率和信托公司的风控能力成为关键。

标的资产真实坏账率成关键

日前,消费金融行业发现,包括拉萨信托、山东信托等在内的信托公司,将消费金融作为新的业务加点。 这类产品的利润在8%以上,周期为一年到一年半。

这些涉足消费金融的新锐信托公司大多采用助贷模式,即直接向分散的债务人收取信托抵押,债务人也直接返还给信托。

在信用增级措施方面,信托机构通常通过结构设计、保证金支付、引入担保或保险机构等方式提高风险控制保障。

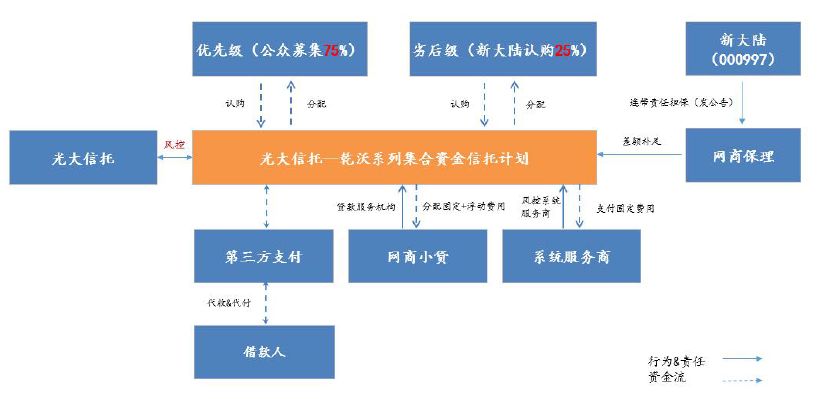

在结构设计上,信托消费金融通常具有较多的循环授信。 例如中信信托-甘沃1号集合资金信托计划,该产品的募集期为13个月,其中12个月为循环期,最后一个月为摊销期。

在一个周期内,受托人将继续接受债务人的抵押以偿还本金; 在摊销期内,受托人将不再获得新的抵押贷款,并将全部贷款资金用于支付信托费用和分配信托利益。

在具体风控方面,消费金融公司将通过风控初审的债务人推荐给信托公司,信托公司根据自身风控标准进行二次初审。 初审通过后,信托放款给债务人。

据悉,信托公司常采用补差价、补贴资金、设置预警线等方式提高安全性。

“关键是劣质资金能够覆盖底层消费金融的真实坏账。” 业内人士告诉消费金融行业。

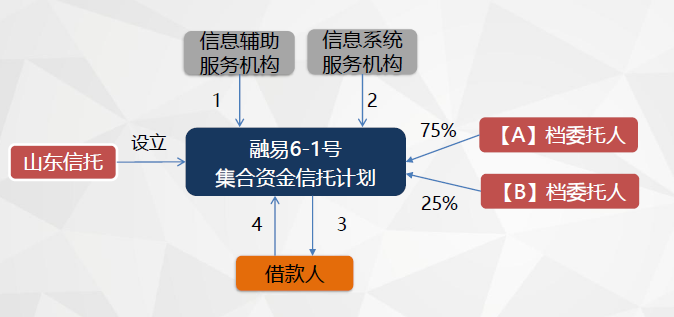

例如,在消费金融行业获得的“山东信托·融益6-1集合资金信托计划”产品信息中,广东信托与项目融资方拍拍贷的优先权比例为3:1。

这意味着,如果信托计划筹资5000万,那么拍拍贷需要发行25%的劣质资金。 如果坏账率不超过这个数字,信托公司就可以保证收益。

据悉,近期加大资金消耗的拉萨信托与分期乐合作,发行一款认购金额300亿元及以上、预期收益率8.5%的信托产品。

不少投资人反映,这与投资P2P的底层逻辑相同,信托产品普遍100万元起步,投资门槛大幅提高,对投资人的初始资格审查也更加严格。

“监管思路很明确,就是防止高风险产品出借给股民。” 上述业内人士告诉消费金融行业。

只是寻找融资渠道?

自2017年现金贷监管新政出台以来,非持牌消费金融机构不得直接办理抵押贷款,持牌消费金融公司的杠杆率受到一定限制。 因此,通过发行信托产品筹集资金成为消费金融机构。 一种重要的融资方式。

“新玩家,由于各方面能力建设不够,通常都是从大资产合作入手。”

消费金融行业人士了解到,由于新政变化较快,合作机构风险管控不力,对信托机构自建系统的要求较高。 目前,大部分信托机构只与背后的消费金融机构对接。

在这方面,蚂蚁金服和京东金融的模式相对成熟。

而一些刚刚开始布局消费金融的信托机构渤海信托和来分期 骗局,如深信、国信等,已经推出了房产抵押的消费金融产品,在小额信贷消费贷款方面还处于观望状态。

对投资者而言,该类信托产品的优势在于标的小而分散,集中违约风险低; 据悉,债务人按月还款,流动性相对较好。

而这恰恰成为消费金融信托的风险点。 由于消费按揭还款涉及的人数众多,抵押人的还款能力不明朗渤海信托和来分期 骗局,其风控模型大多无法适应此类业务。

至于资金成本,信托的资金成本也不低,大多在8、9点左右; 而信托消费金融的报酬率普遍较低,部分机构的报酬率甚至低于1个百分点。

“信托公司原有业务有限,不得不寻找新的加码点。” 业内人士表示,部分信托机构只是在寻找新的资金渠道,真正的风控能力存疑。

事实上,就在9月初,北京银监局向辖区内各信托公司发出通知,要求辖区信托公司报送公司房地产信托业务和渠道业务新业务计划,和库存业务从 9 月起到期。 以及整体规模的变化等,做好渠道业务的限额管理。

消费金融行业人士了解到,目前仅有广西信托、外贸信托、渤海信托、中航信托、西藏信托5家信托公司接入央行征信系统。

众多新信托公司增持消费金融业务的背后,对信托公司最大的考验是未来能否深入底层资产,构建风控体系,而不仅仅是沦为资金通道。