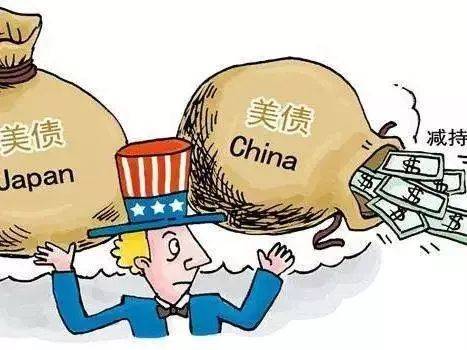

警醒:美国国债是世界最大的庞氏骗局

一分钟了解什么是庞氏骗局

查尔斯的庞氏骗局。庞氏骗局发明的,新投资者向老投资者支付利息和短期回报,以制造虚假印象,骗取更多资金。俗称拆东墙补西墙。

国债被视为金边债券,是传统金融市场无风险债券的代名词,而美国国债被视为天然的保值金融产品,吸引中国不遗余力地持有。

然而,在新宏观主义看来,美国国债是世界上最大的庞氏骗局。

五分钟内了解美国国债。

为此,首先要回顾一下美国国债的历史。

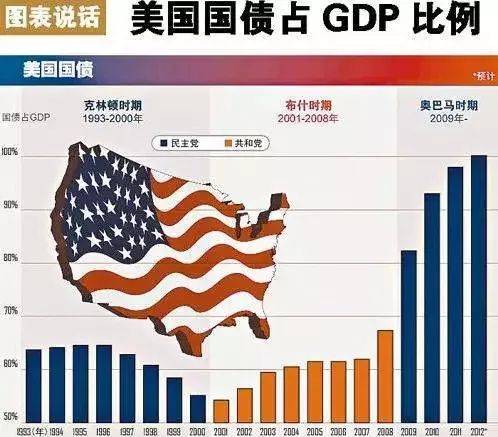

1860年,美国国债为6500万美元。内战结束后,这一数字飙升至 27 亿美元。第一次世界大战后,这一数字为220亿美元。第二次世界大战后,这一数字翻了一番,达到 2600 亿美元。里根时代扩大到1万亿美元,40年翻了四倍;在量化宽松的鼓励下,2016年扩大到20万亿美元,30年扩大了20倍,成为加速趋势。这是奥巴马留给新任第45任总统特朗普的最大礼物。二战后的政治和军事环境远比二战前好,因为随后的战争对经济的影响与内战、一战、二战相比几乎可以忽略不计。

有人说,美国国债是用税收做抵押的,不会违约。它们是资本最安全的地方和选择。

然而,美国财政赤字的出现并非偶然。它正在进行中。通过改善赤字来偿还天文数字的国债的希望渺茫。这种所谓的税收抵押更多的是一种心理安慰。

另一方面,美国经济要想增长,就必须实行凯恩斯主义式的福利支出,因为如果没有这样的赤字,就意味着美国政府对市场是紧缩的。

半个世纪以来,美国财政预算仅在克林顿时期经历过短暂而微弱的盈余,2016年财政赤字就达到了5800亿美元。特朗普上台时要减税增税基础设施支出,因此赤字只会增加。 。 2018年3月,美国国债突破21万亿美元,2028年财政预算将达到26-29万亿美元!

随后有人辩称,美国特朗普正在实施再工业化,有望从贸易逆差转为顺差,偿还美债指日可待。

首先,美国的再工业化之路并不是一帆风顺,因为美国并没有产生引领世界的革命性技术发明。美国债务负担依然较高,物价水平位居全球最高之列,企业利润空间有限。

其次,即使美国成功实现再工业化并扭转赤字局面,也将不可避免地陷入失去世界储备货币地位的危险,即所谓的特里芬悖论(为满足世界经济和全球贸易的需要)经济增长,美元供给必然继续增加,因此美国国际收支赤字将不可避免地继续扩大。

还有一群人坚持认为,美国国债虽然不断积累,但并没有违约。然而,这实际上是对自己和他人的谎言。

次贷危机发生时,美国银行、股票市场、债券市场都岌岌可危,金融大厦即将倒塌。正是伯南克践行了弗里德曼的货币主义,迅速实行量化宽松,购买股票、债券、国债。负债累累的河道裂缝得到及时修补,避免了堤坝决堤的危险。

然而,货币主义只考虑货币的数量,而忽略了货币本身的债务性质。因此,量化宽松虽然可以缝合表面伤口,但却无法治愈心肌缺血,因此国债越积越多。

没有央行参与的政府债券美国最大的庞氏骗局,例如欧盟的希腊,将不可避免地陷入主权债务危机。同时,到期无法偿还的债务并不会导致破产,而是需要央行印钞票来拯救生命。这本质上是通过长期通货膨胀使债务贬值。不仅是对原有债权人的无形掠夺美国最大的庞氏骗局,更是变相违约,因为其他个人不具备这个能力。特权,国家带头破坏债务与债权人之间的法律关系,是对法治社会的亵渎。

那么,美国巨额国债是腐败造成的吗?美国法治比较健全,奉行小政府。腐败缺乏解释力。

这是故意的庞氏骗局吗?

客观地说,这是一种事实行为,而不是故意行为。

新宏观主义从经济理论对美国巨额国债的解释和推论如下:

斯密的《国富论》和当代劳动价值论是自然经济终结和工业革命萌芽状态的产物。他们以重农主义者为核心,关注供给侧。后来的新古典主义就是建立在这个基础上的。生产函数的建立是基于这样的观点:对经济增长的贡献仅限于资源、劳动力、技术、创业人才等实物生产要素,产出效率是唯一的,货币只是一种手段。交换手段。

这在金、银、铜等实物货币时代是显而易见的。因为实物货币是从地下挖出来的,不需要偿还本息,也不会给经济体系带来外债,所以经济均衡是可能的。即使偶尔出现冲击,也只是产业过剩或不足,也就是失衡的问题。萨伊定律可以自我调节,即在自然经济条件下可以建立自动均衡。

但随着工业革命的出现,黄金、白银等货币跟不上实物产出的速度,于是出现了流动性短缺,每隔10年左右就会出现一次中短期经济周期。

商业银行债券的出现解决了流动性短缺的约束,但也带来了交易成本高、信用不一致、银行倒闭频发等矛盾。英国央行逐渐垄断了银行债券的发行,成为事实上的央行。问题解决了。

但央行解决了货币数量约束后,带来了货币债务的压力,因为它是借给社会的,需要偿还本息。因此,它与实物货币的内生性不同,它是一种外部生源。

外源货币给经济体系带来债务。这一重大变化直接导致了经济周期的革命:货币从简单的交换媒介上升为经济的主导力量,银行成为经济运行的枢纽,资本家不再像地主一样。他整天沉迷于实物商品的积累,却被银行束缚在现金流、损益表、资产负债表的束缚下。他要考虑货币的升值,即货币利润,而不是单纯的物的升值,即实物利润。

这样一来,自然经济的最终需求中的投资需求就降为中间需求,商品经济的最终需求只剩下消费需求。但消费需求来源于投资需求,是投资需求的一部分。因为有中间产业利润和工资储蓄,不能为投资需求提供利润,所以对经济体系排名靠前的产业的投资必然遭受损失。

这个亏损的实体是自由市场经济中领先的社会企业。亏损之后,自然会倒闭,拒绝进一步投资。结果,出现流动性陷阱,经济进入衰退。

为了挽救经济衰退,凯恩斯主义要求政府扩大投资,即发行国债。下一个周期到来后,又得重操旧业,于是国债不断积累。

政府不仅希望挽救经济免于衰退,还希望经济增长,这就需要通过赤字财政进行储蓄,通过央行购买国债,增加货币发行量,这当然会进一步加剧国债的积累。

在债务拉动的长期情景下,经济增长依赖于债务增长,债务偿还只是经济增长的一部分。因此,经济增长越快,债务就越高。

至于拉弗曲线(一般来说,提高税率可以增加政府税收收入,但当税率提高超过一定限度时,企业的经营成本增加,投资减少,收入减少,即税基减少)政府税收减少,进而导致经济繁荣、税收增加的幻想实际上是不真实的,因为一旦政府税收收入超过支出,经济中的货币利润就会立即减少,经济衰退也随之而来。供给主义的实践。

如果宏观损失规律没有被正确预期,或者被损益表误导,那么顶级投资者就会继续通过商业银行贷款进行投资,其结果必然是大宗商品的严重过剩和大企业的债务危机。其本质是整体效率。在宏观经济表现下降的同时提高表现。

这正是西方宏观经济学的中国国民收入恒等式中“储蓄S=投资I”的要求所忽视的。也就是说,凯恩斯只关注两个量的相等,从而保证流量不衰减,而忘记了储蓄的转化。与投资相关的债务积累。因此,凯恩斯主义虽然比货币主义更注重利润,强调财政政策比货币政策更有效,但其投资乘数却忽略了对政府投资本身有效性的考察,单纯依靠政府投资必然会极大地排挤社会资本。 。结果,他们囤积利润,投机原材料和房地产,推高生产和生活成本,形成滞胀。最后,国债的巨额积累和滞胀使凯恩斯主义受到了考验。

如果有的消费者把所有积蓄都借了,相当于所有消费者的储蓄为零,那么顶级投资者就不再赔钱了,而这些借钱的消费者就得承受债务的积累,次贷危机就会发生!

如此一来,宏观投资必然会遭受损失。但由于损益表存在误导性或“大而不能倒”,借贷就会继续,结果就是债务不断积累,而债务却无法偿还,因为央行提供债务货币,商业银行提供商业债务。所以当企业和国家不堪重负的时候,只能减负,通过周期性的强制崩溃继续前行。这是债务驱动的资本主义经济的转世。

中国社科院院士李阳指出,去杠杆有七种,但没有一种有好的效果。次贷危机证明了这一点,并让卢卡斯预言危机不再存在成为笑话。

马克思天才地发现,货币转化为资本,即货币周期主导实物周期,资本家追求的是货币利润而不是实物利润。事实上,马克思之所以说资本家赚钱,是因为这些资本家位于产业树模型的中间加工端,他们的货币利润来自于顶级产业的投资损失。

宏观与微观的差异可以从节俭的悖论中看出。微观个体节俭可以带来财富,但宏观整体节俭可能导致整体经济萧条。储蓄本应是经济增长的必要条件,但由于宏观经济利润不足,却成为经济增长的债务压力。

奥地利学派的哈耶克也相信债务驱动的经济发展周期,但他的解释是过度投资。更主要的缺点是他的迂回生产模式将资本主义生产的目的设定为平行的消费品和资本品。事实上,资本品并不是最终目的,它只是成本的一部分,必须通过折旧逐步替代,通过销售收入收回成本。

日本野村证券旗下野村综合研究所首席经济学家具超明的“资产负债表衰退”研究,为资本主义经济周期的债务解释提供了良好的开端。

全球最大对冲基金桥水基金创始人戴利奥也通过投资实践认识到了债务周期长的现实。

债务驱动的经济长期周期是市场经济的普遍规律。盈余拉动仅适用于小型经济体。国债的上升并非美国独有。英、法、德、日等老牌资本主义国家都因此负债累累。麦肯锡2015年年度报告显示,世界各国国债总额已超过200万亿美元。

债务既可以像毒品一样使经济繁荣,又可以像重力一样迫使经济回归。在长期滞胀阶段,先发国家不得不向国外转移产业,导致国内产业空心化,出现大规模失业潮。他们逐渐从高速增长走向新的平庸。先发国家和后发国家的差距缩小,形成国家盛衰循环。 ,这也是资本主义无法继续发展的根本原因。

特朗普时代,2018年美国国债占GDP的比例超过110%。

复旦大学国际关系与公共事务学院教授苏长河在《今日焦点:辩证看待资本主义系统性危机》中指出,本轮资本主义危机虽然起源于金融领域,但突出表现在债务问题引发了资本主义国家的信用危机和治理危机。可以作为本文很好的佐证。

因此,新古典经济学忽略了中央银行发行的货币造成的债务,宏观经济学忽略了商业银行造成的储蓄和贷款债务。

奥巴马和特朗普看到了国债的庞氏本质,试图通过再工业化逐步消除国债。但如果通过顺差来实现,必然损害美元的国际地位;如果通过财政盈余来实现,就会损害经济增长。因为这是经济体系内部的调整,货币债务和储蓄债务是无法消除的。

综上所述,美国巨额国债几乎没有解决办法,其结局必然导致“庞氏骗局”并最终崩溃。

反观中国的国债、地方债、企业债,其解决之道必须立足于消除央行和商业银行带来的两大债务来源,实现实体利润的价值补偿,保证债务的同步。物质利润和货币利润。

“新宏观经济学”给出的解决方案是储备需求。即央行增发货币来购买准公共产品,因为央行增发的货币对社会来说是一种负债。这笔债务的偿还不再是货币,而是社会免费使用。这推动商业储蓄转化为直接投资购买公益资产,扭转目前的负利率。 ,解决流动性陷阱和债务危机,消除经济周期对财富的破坏,以天地为仓库,以智力为图书馆,储备自然勘探成果和专利发明,改善环境,实现经济可持续发展,增强国家福利。

这一方案实现了斯密的微观私人与马克思的宏观公共的有机统一,完全符合社会主义核心价值观。其微观基础被党的十八大确立为市场经济的决定性地位,中央银行购买的实施比资本主义国家更为优越。需要做的就是将央行的货币发行职能与政府分离,即央行向全国人民代表大会负责。这样,政府就能更有效地履行经济执法和社会管理职能,进一步约束公共支出,向建设高效廉洁政府迈出一大步。

产业人网向广大正能量网友发出征集政治经济分析、时政评论、前沿观点、政策解读、国企改革、工农故事等话题的原创文章。文章一旦被采纳,就会有稿费。虽然费用不多,但体现了我们诚挚的谢意。同志们、朋友们,请发表你们的意见和声音。中国需要你们的声音,工农朋友也必须发出自己的声音。欢迎同志们、朋友们踊跃投稿。提交邮箱:tougao@chanyeren.com。

如需自助提交,请点击访问以下网址:

,

选择相关栏目后,填写相关内容(标题、作者姓名、正文等)并提交。