【颠覆你的世界观】2019年A股展望:年内有波"假牛市",然后是超出你想象的"绝望一杀",做好最坏的准备……

2018年,A股表现惨淡,上证综指、深证成指、创业板指数分别下跌24.59%、34.42%、28.65%,全年市场几乎单边下跌,没有太大的反弹,其中创业板指数更是连续7次出现阴线,创造了A股乃至全球股市的历史新高。自2015年高点以来的跌幅已达70%。那么展望2019年,A股是继续“一路熊市”还是将迎来转机?人们期盼的“历史底部”是否会出现?

美国股市已达“百年宇宙巅峰”,金融危机终将爆发

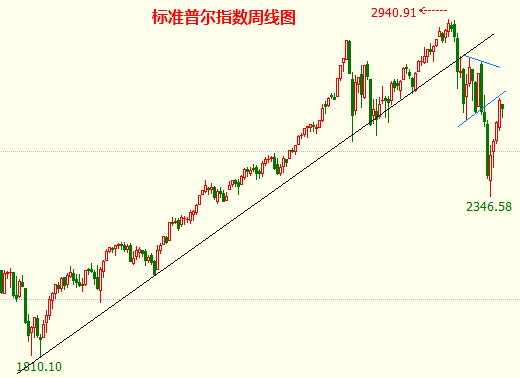

在讲A股之前,我们想先讲一下美股和全球经济。2008年金融危机之后,美股走出泥潭,迎来了长达近10年的牛市。然而去年10月,美股经历了一轮大跌,震荡之后,12月再次暴跌。标普500指数从高点下跌20%,宣告正式进入技术性熊市。从周线图来看,标普500指数跌破重要上升趋势线和去年2月的低点,大头已经正式确立。

综合各方面因素,我们认为,此次美股面临全面清盘,百年长牛的美股将迎来重大拐点。如果说6124是A股的“地球之巅”,那么美股的这次顶峰堪称“百年宇宙之巅”。此次美股未来几十年不会再延续长牛,相当于1989年日本股市见顶,之后长期低迷。

【美国股市牛市不受经济基本面驱动,如今深陷债务泥潭】

2008年金融危机之后,美国股市经历了“慢牛市”,创下历史新高。这背后的核心驱动力是什么?是由美国实体经济真正复苏所推动的吗?显然不是,这只是美联储持续QE和“金钱四处飞”的结果。随着美国去工业化进程,其经济极度空心化、证券化,金融服务业占据主导地位,制造业等实体经济极度空洞化。美国制造业占GDP比重不足10%,所谓亮眼的经济数据都是假象!美国股市的牛市其实是美国政府的超级债务所致。

事实是,美国已经欠下了巨额债务。危机前,美国主权债务(财政赤字总额)9.8万亿美元,到去年年底已超过20万亿美元,在10年的危机救助期内更是翻了一番,贸易赤字超过7万亿美元。2017年,美国家庭债务近13万亿美元,非金融企业债务快速增长至近9万亿美元(相当于GDP的45%以上),均高于2008年三季度的峰值。“做过的事,总要付出代价”,但美国拿什么来还债?能无限期拖欠债务吗?“拆东墙补西墙”的游戏还能继续下去吗?显然不能!最终的结果只能是破产清算,也就是危机爆发!

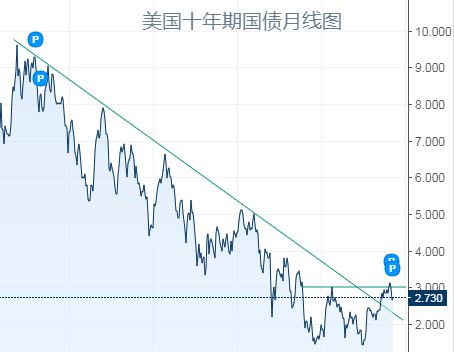

【10年期美债收益率反转历史性拐点已出现】

去年5月,10年期美债收益率一度突破3%,近期持续走高,目前已经超过3.2%。这意味着什么?作为一个重要的心理关口,3%的收益率意味着超过美股市场70%-80%的股票分红(目前标普500股息收益率只有1.9%左右)。以目前的股点水平持有此类股票的收益无法覆盖持有此类股票的资金成本,资金就会从股市流向债市。另外,10年期美债收益率是很多金融工具的标杆,突破3%意味着全球进入了钱贵时代,企业借贷成本上升,进而限制了企业带来的收益。另外,债务违约率上升,加大了市场风险。 也就是说,当10年期美债收益率超过3%的时候,距离已经暴跌的美国股市暴跌就不远了。

以美债为代表的全球利率拐点已经开始,意味着一个百年不遇的时代已经到来。全球利率/资产价格目前正处于一个重大的历史转折点,而对大多数人来说,下一个时刻都是百年不遇的时刻。由于货币宽松和利率是史无前例的,我们也将面临一个史无前例的结局。

目前,10年期美债收益率已经突破了持续30多年的下行通道,同时突破了双底颈线,趋势反转。30年来,人们一直朝着一个方向涌入,如今却要同时调头离场。这是多么恐怖的一幕啊!

【美债收益率曲线11年来首次倒挂,危机来袭】

12月3日,美国国债市场出现11年来未见的局面,3年期与5年期美债收益率曲线出现倒挂,为2007年以来首次。2年期与10年期美债收益率差距也收窄至11个基点以内,为2007年以来最低水平。短期国债收益率高于长期国债,意味着长期投资信心减弱,长期经济增长潜力无法支撑短期高利率,投资者对未来收益的预期下降。从历史上看,收益率曲线倒挂曾成为先行指标,预示着美国经济前景黯淡,美股也有望大幅下跌。

美国自1954年以来共经历了11次利率倒挂,前10次利率倒挂均导致道琼斯工业平均指数大幅下跌,其中9次导致经济衰退,1次导致经济放缓。本次利率倒挂是2007年以来的首次,应视为危机前的信号。

全球金融危机终将爆发

2008年危机以来,全球政府极端凯恩斯主义,试图用债务支撑债务,渡过危机,但实际上却在继续扩大危机的驱动力——债务。2007年,全球债务为143万亿美元,但近10年来,全球过度凯恩斯主义政府进行了史无前例的QE,不仅原有的巨额债务泡沫没有归零,现在更是滚雪球般以债务支撑债务。据有关国际权威机构统计展望国际是骗局吗,危机前的2007年,全球债务为143万亿美元,到去年年底已达240多万亿美元,10年增加了97万亿,增幅达67%。危机以来,全球债务非但没有部分破产清算,反而全速扩张!2008年危机尚未结束,全球政府只是在尽力包扎,勉强熬过去。

经济危机的本质是债务危机,随着美联储不断加息、缩表,借贷成本上升、还贷活动增多……累积效应将从量变转化为质变。全球市场不会一直“无所畏惧”,不断被解读为“坏消息全出来了”。狼终究会来,全球经济必将经历明斯基时刻的考验!都说金融危机十年一遇,其实这就是经济“复苏、繁荣、衰退、萧条”的循环,如同涨跌轮回,即使不那么准确,也必须承认。

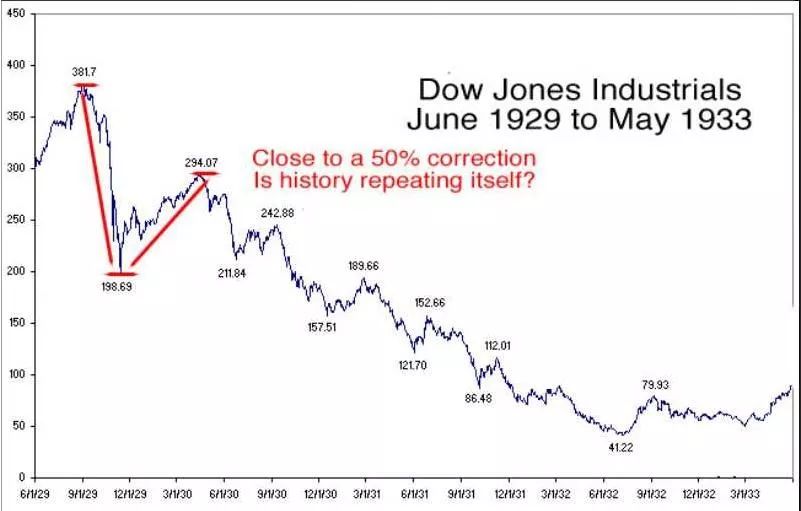

1929年的大萧条、1973年布雷顿森林体系解体、2008年美国次贷危机引发的全球金融危机,基本都是34年+8~13年的周期节奏,每次长波也有8~10年左右的中期周期,近期长波周期节奏是:1987年、1998年、2008年、2019年?现在是2008年长波+10年嵌套中期危机的叠加危机,类似大萧条和70年代的滞胀,现在是二次危机。 因为全球政府过度凯恩斯主义大规模QE实验,这轮危机的实体经济萧条阶段还未完成,全球债务还未清零,资源还未重新配置,社会财富还未重新分配,全球经济僵尸横行,金融庞氏骗局猖獗等等,而且需要经历二次危机的洗礼才能浴火重生,才能进入下一个经济周期!从2019年(下半年)开始,全球金融危机的爆发真的不是传说。

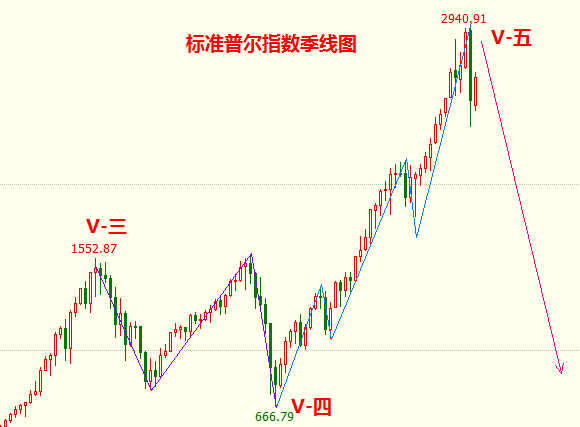

美国股市“百年牛市”终结,百年最惨烈崩盘将至

如果从1884年道琼斯工业指数诞生算起,美国股市已经有100多年的历史了。虽然这期间也遭遇过多次股灾,但现在看来,这些下跌都只是“小波浪”。美国股市可以说已经处于牛市100多年了。如果用波浪理论来分析,波浪结构划分如下:

1、1929年危机之前,是超级I波;

2、大萧条到二战结束这段时期是第二次超级浪潮;

3、布雷顿森林体系的建立与解体是第三次浪潮;

4、布雷顿森林体系解体到里根/撒切尔新自由主义实施为第四次浪潮;

5. 自此以后,就出现了超级V波。

现在,美国股市正处于超级V浪的尾声,2000年高点是V-3浪,之后是V-4浪到2009年的低点,然后是最后的V-5浪。从标普500指数的月线图来看,从2009年开始就走出了清晰的5浪结构,现在到了尾声。一旦到顶,这个顶对美国股市来说就是世纪级的顶,下一次的下跌可能会超过2008年,标普500指数的跌幅可能达到70%,可能会出现本世纪最严重的崩盘!从目前的情况来看,美国股市这次可能出现V型反转,类似5178点之后的上证指数,以及1929年的道琼斯指数。

从长期周期来看,A股目前只是“正常回撤”

A股在2005年有过一次大牛市,上证指数从998点上涨到6124点,虽然此后有过两次大上涨,分别是998点上涨到1664点、1849点上涨到5178点,但从波浪理论来看,都不是真正的主力上涨浪。2008年以后,中小板也有一次大上涨创历史新高;创业板在2012年底以后也出现过一次大牛市,但都没有呈现5浪主推结构,尤其是创业板从585点上涨到4037点,可以看成是明显的3浪结构。也就是说,上述上涨虽然表面上都是牛市,但实际上都是反弹。

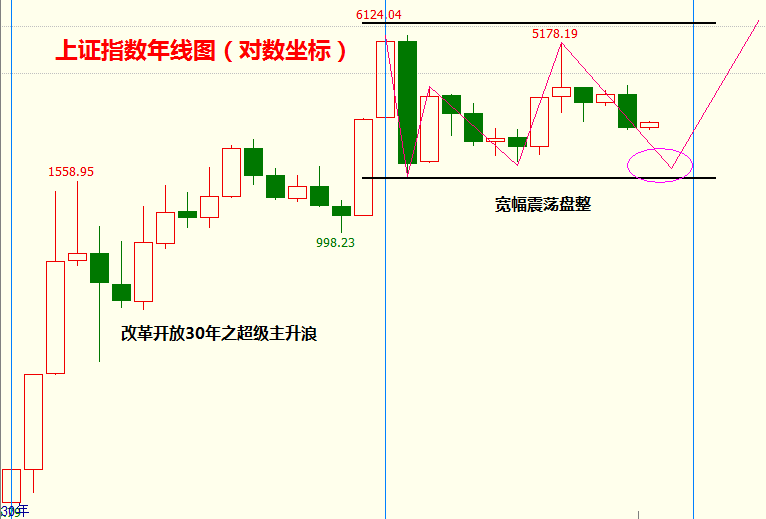

可以说,从2007年A股的高点到现在,从大的时间范围(几十年或者几百年)来看,可以算是一段震荡盘整的区间。对此,投资者可以用对数坐标看上证指数的长期K线图,想象一下如果上证指数早几十年诞生,会是什么样子。我们可以做一个假设,如果中国在改革开放之初就建立了股市,会是什么样子。毫无疑问,那将是一波超级主力上涨,而2005-2007年的大牛市,更是改革开放近三十年积累的爆发。也就是说,如果上证指数是30年前诞生的,那应该就是30年牛市。所以上涨了三十年,调整十几年也是正常的,只是因为A股的波动幅度太大,所以调整的比较深。 从这个角度看,即便上证指数真的再探1664点,也并非“世界末日”,只是“回踩箱体下轨”,此后A股必将走出一轮长期牛市。

大反弹之后,会有“拼命杀戮”,做好最坏的准备吧。

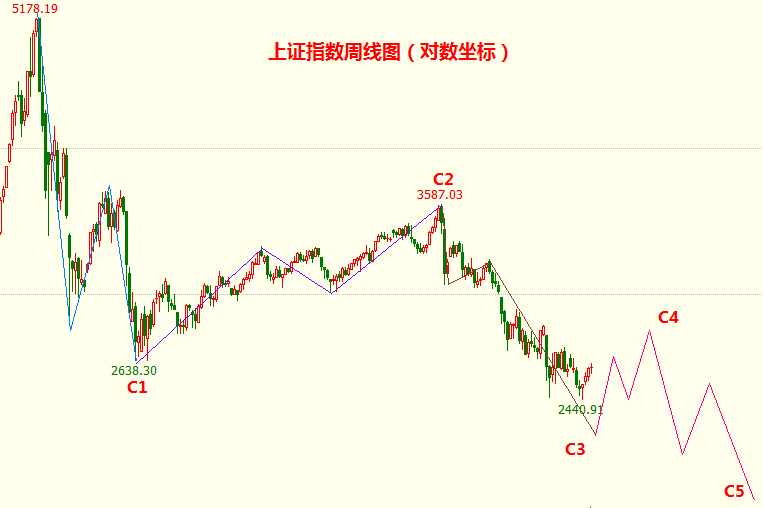

从上证指数来看,我们可以把6124点到1849点的下跌视为A浪,1849点到5178点的上涨视为B浪,5178点至今的上涨视为C浪。其中5178-2638为C1,2638-3587为C2,3587至今为C3(低点可能略低于2300点)。接下来,会有C4的大规模反弹,然后是C5的最后“拼杀”,新一波牛市即将开启。

我们发现很多人把上证指数自5178点以来的下跌看成是ABC的3浪结构,这种观点应该是建立在1849-5178点是主力上涨浪的判断上,但是我们在上文中已经分析过,既然1849点之后的上涨不是主力上涨浪,那么5178点之后应该是C浪的5浪结构在运行。这么说来,市场中大多数人的观点都是错误的,如果大多数人看到的是3浪调整,那么这种观点很可能是错误的。

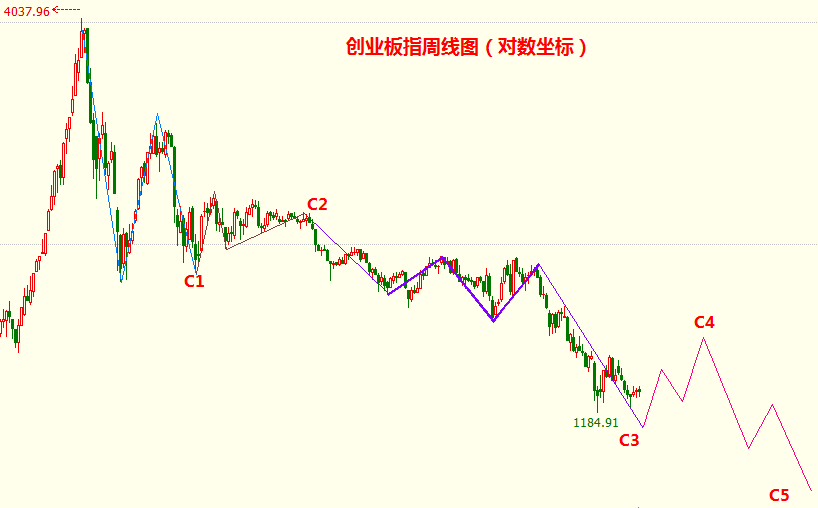

从创业板来看,结构和上证指数不一样,4037-1841(2016年3月低点)是C1,1841-2208(2016年11月高点,复杂的三角形)是C2,之后就是C3(低点可能在1184下方几十个点),接下来就是大规模的C4反弹,然后就是C5浪的最后下跌。

至于此次熊市的最终低点,也就是历史底部,很难准确预测,但可以做一个粗略的区间预测。对于上证指数来说,从6124点到1664点的跌幅是72.8%展望国际是骗局吗,从6124点到1849点的跌幅是69.8%。如果C浪以这个幅度下跌,上证指数的目标位将分别是1408点和1563点。但由于上证指数在1849点之后的涨幅并不算太大,因此这波跌幅可能不会这么大,但至少应该能达到60%左右。但如果全球金融危机爆发,国内房地产市场同时崩盘,上证指数跌70%就不再是“白日梦”,下探1849点甚至1664点都是有可能的。我们认为投资者对此要有心理准备。

对于创业板来说,上一轮牛市涨幅接近7倍,市盈率一度达到140多倍的高位。可以说泡沫巨大,堪比2000年的纳斯达克。泡沫破灭之后,最保守的跌幅一般是70%,现在创业板已经达到了。纳斯达克指数在泡沫破灭后跌幅78%。预计创业板第一波跌幅应该接近这个水平,预计最终跌幅75%-80%的可能性较大。相比上证指数,创业板底部应该更容易预测,也就是保守目标在1000点左右,最终可能跌到800点左右。

A股估值或接近甚至跌破历史低位

历史上,A股整体的市盈率中位数基本在20至60倍之间波动。20倍左右及以下是长期的大底部区域,60倍左右及以上是大顶部区域。从图中我们可以看到,2007年之前,市盈率中位数(以下简称市盈率)达到60倍以上的情况出现过三次,而同期上证指数对应的高点分别是1993年2月的1558点;2001年6月的2245点;2007年10月的6124点。我们可以发现,当市盈率达到60倍以上的时候,市场就已经出现了大顶部,随后市盈率又回到了20倍左右甚至更低的水平。 三次下跌分别是从1993年2月的1558点跌至1994年7月的325点,下跌79%;从2001年6月的2245点跌至2005年6月的998点,下跌55%;从2007年10月的6124点跌至2008年10月的1664点,下跌72%。

2015年6月,上证指数达到5178点高点的时候,市盈率突破70倍,逼近80倍,创下新高!这意味着什么?意味着A股这一次的泡沫是20多年来最高的,史无前例的!那么,这么大的泡沫,未来会发生什么呢?结果很明显,那就是泡沫被挤压,估值回归。前三次无一例外回归,这一次大概也是如此,市盈率要回归到20倍左右,甚至更低。那么对应的指数点位是多少呢?

目前A股市场的市盈率中位数在25倍左右(不同数据平台存在一定误差),如果进一步跌至20倍,意味着还有20%的下跌空间。如果把A股全部做成指数,假设业绩不变,那么指数还有20%的下跌空间。随着新股的批量上市,以及A股与国际接轨的逐步推进,继续以过去的历史经验来分析A股估值的底部特征或许已经不合适。这一次,即便从数据上看估值已经到达前期低点,也并不代表市场已经进入深度价值底部。

未来A股“香港化”应该是大势所趋。事实上,即便港股市场中小盘股表现优异,但其市盈率普遍在10倍左右,部分股票甚至市盈率仅有2-3倍。相比之下,A股市场中小盘股的市盈率明显过高,市盈率还有很大的下跌空间。我们判断,未来A股的估值体系或将重构,或者可以说是“崩盘”,未来两年A股市盈率或将创下历史新低。如果金融危机真的爆发,上市公司业绩必然会受到影响,进而出现“戴维斯双杀”,形势将更加严峻。

“春风潮”存变数 反弹不排除结束可能

2019年的第一个月即将结束,上证指数自2440点开始反弹,但似乎这波反弹或已结束。有人认为春季行情已经开始,上证指数将反弹至2800点上方。从中期来看,我们认为传统的春季行情仍有变数,并不认同这种观点。我们原本想在年初就把这篇文章发出来,但因为这种不确定性,我们想再等一段时间。然而由于时间紧迫,我们只能在这里等待。

目前我们还没发现大反弹的利好因素,最近一段时间只是指数市场,有些假繁荣,我们首先预计市场会再次探底,跌破2440点,上证指数可能在2200-2300点之间出现C3浪低点,创业板可能在1000点略上方出现C3浪低点,然后就会开始大反弹,当然反弹结构可能还会发展,但上方空间不会太大,预计最多能涨到2800点。

今年会有大反弹,不要轻率判断历史底部

接下来反弹是否启动,其实并不重要,只要知道今年1月份的低点(所谓“年底”)必然会被打破就够了。接下来,市场会继续下跌,形成一个大级别的底部,然后是月度级别的大反弹,也就是C4浪(见上图周线K线图)。A股下跌一年以来,主要股指的跌幅普遍超过30%,预计不计波澜,还会有一个像样的反弹。而且这个反弹的空间会比较大,上证指数应该至少有20%,创业板有望达到30%以上。到那时,预计“历史底部”、“牛市开启”的声音会层出不穷(其实是假牛市)。到时候,你只需要知道该怎么做就行了。对于今年来说,这应该是A股唯一也是最好的“吃货行情”,投资者要尽量把握。

这次大反弹之后,会进行最后的“拼命杀”,看历史底部。至于这个历史底部什么时候出现?目前还很难判断,可能是2019年年底,也可能是2020年,这得看C3浪的低点什么时候出现,C4反弹能持续多久。至于历史底部在哪里?其实不用猜具体点位,但可以明确范围。创业板其实比较好预测,至少会跌到1000点左右,最后跌幅略大于80%应该是绝对的极限(最差700点应该能撑住)。对于上证指数来说,由于权重股的影响,判断点位相对比较困难。不过考虑到银行股和一些大白马还在高位,上证指数至少还会再探“钻石底”。 最坏的情况是跌破1664点,但最坏的情况也是跌破1400点后就止跌了。我们的观点是,上证指数至少会跌破2000点。如果让我们在保守和激进之间做出选择,我们一定会选择相对激进的那个。我们仍然认为,这次熊市的严重程度很可能超出大多数人的想象。

2019年我们的主要目标是尽量把握今年大盘的大反弹,而你需要做的就是耐心等待明确信号的出现,不要急于提前抢到这个反弹。然后,当机会出现的时候,就要敢于入市持仓,在反弹相对高点套现。接下来就是耐心等待历史底部的出现。在这个过程中,一定不能轻易“抄底”,要明白“地下室底下是地狱,地狱有十八层”的道理。指数到达最低点后不会出现V型反转,必然会有一个长期的盘整过程,买入的时间是充足的。不要指望在最低点买入,也不要担心错过。当然,一些大牛股会在大盘出现一年左右之前看到历史底部,层次较高的投资者可以提前做好布局。

最后祝愿大家在A股熊市结束前能够“吃饱喝足”,进而能够在惊恐万分、令人窒息的“拼命杀”中“笑看风云”、“适时出手”,在牛市开始后“走上人生巅峰”……

为了更好的服务投资者,我们建立了私人微信群,有兴趣的投资者可以在后台回复【入群】与作者交流(骗子、广告商不得加入!)。

更多精彩文章请关注中禅投资(zhongchanzhongchan)微信公众号